Новости

Биткойн имеет обеспечение

Биткойн имеет обеспечение

Вопреки распространённому мнению, нельзя сказать, что Биткойн ничем не обеспечен. Он обеспечен тем же, чем и любая разновидность денег: надёжностью своих денежных свойств. Деньги – это не коллективная галлюцинация и не просто система убеждений. На протяжении истории деньгами становились разные средства, и каждый раз это не было простым совпадением. Товары, становящиеся деньгами, обладают уникальными свойствами, отличающими их от других рыночных товаров.

Больше подробностей можно найти в книге «Краткая история денег», но в числе уникальных свойств денежных товаров, делающих их особенно полезными в качестве средства обмена, – редкость, долговечность, делимость, взаимозаменяемость и портативность. У каждой новой разновидности денег характеристики совершенствуются, делая ранее существовавшие формы устаревшими, и каждый раз, когда какой-то товар становится деньгами, какой-то другой перестаёт ими быть. В сущности, сравнительные преимущества одного денежного средства превосходят преимущества другого, и биткойн не исключение. Он представляет собой технологическое совершенствование в глобальной денежной конкуренции. Он превосходит золото и фиатные денежные системы, отталкивающиеся от денежных свойств золота.

Биткойн лучше своих предшественников по денежным свойствам. Биткойн имеет конечную редкость, и его легче делить и проще перемещать, чем конкурентов. Он также более децентрализован и, как следствие, более устойчив к цензуре и искажению. Будет создан только 21 млн биткойнов, и каждый биткойн делится до восьми десятичных знаков (до одной стомиллионной). Средства можно переводить кому угодно и в любую точку мира без необходимости получать на это разрешение, и окончательные расчёты не полагаются на третьи стороны. В целом, по своим денежным свойствам он намного превосходит любые другие используемые сегодня разновидности денег. И эти свойства не случайны и не существуют в вакууме. Улучшенные денежные свойства биткойна обеспечиваются и подкрепляются сочетанием криптографии, децентрализованных узлов, контролирующих выполнение общего набора консенсусных правил, и устойчивой сети майнеров, гарантирующей безупречность и неизменяемость реестра транзакций. Собственно валюта – это краеугольный камень, связывающий систему воедино, создавая экономические стимулы, которые позволяют функционировать столпам безопасности. И тем не менее денежные свойства биткойна не абсолютны; они оцениваются рынком в сравнении со свойствами других денежных систем.

Каждый раз, когда доллары обмениваются на биткойны, количество долларов и биткойнов в мире не меняется. Меняется лишь относительное предпочтение той или иной валюты. Когда стоимость биткойна растёт, это означает, что участники рынка всё больше предпочитают держать биткойны вместо долларов. Более высокая долларовая цена биткойна означает, что нужно продать больше долларов, чтобы приобрести соответствующее количество биткойнов. Так рынок оценивает относительную силу денежных свойств. Денежные свойства – входной сигнал, цена – выходной. При оценке денежных свойств биткойна возникает естественный вопрос: чьи денежные свойства более надёжны – биткойна или доллара? Чем вообще обеспечен доллар (или евро, иена и т. д.)? При попытке ответить на этот вопрос чаще всего ссылаются на то, что доллар обеспечен правительством, армией или налогами. Однако ничем из этого доллар не обеспечен. Ни правительством, ни армией, ни налогами. Правительства облагают налогом то, что является ценным, но товар не ценен потому, что он облагается налогом. Точно так же армии защищают то, что является ценным, а не наоборот. И правительство не может диктовать стоимость своей валюты; оно может диктовать лишь её предложение.

Венесуэла, Аргентина и Турция имеют правительство, армию и налоговые органы, но их валюты за последние 5 лет существенно обесценились. Хотя это недостаточное доказательство, пример каждого из этих государств противоречит идее о том, будто стоимость валюты зависит от правительства. Эпизоды гиперинфляции должны быть достаточным свидетельством изъянов фиатных денежных систем, но, к сожалению, их не считают таковыми. Вместо того чтобы понимать гиперинфляцию как логический исход всех фиатных систем, большинство просто считает её свидетельством неправильного денежного управления. Такой упрощённый взгляд пренебрегает первоосновами, а также динамикой, гарантирующей денежное обесценивание в фиатных системах. Хотя доллар структурно более устойчив, будучи глобальной резервной валютой, функциональная основа всех фиатных денег одинакова. Доллар просто сильнейший среди слабых. Если лучше понять механизмы, поддерживающие доллар (и все фиатные системы), можно получить базис для оценки механизмов, обеспечивающих биткойн.

Почему доллар имеет стоимость?

Стоимость доллара не возникла на свободном рынке. Она возникла как частично представляющая золото (и изначально также серебро). В сущности, доллар был решением характерных ограничений конвертируемости и подвижности золота. Изначально он зависел не от собственных свойств, а от денежных свойств металлов, на которых он был основан. Также с самого начала система основывалась на доверии: принимай доллары и доверяй, что их в будущем можно будет конвертировать в золото по фиксированному курсу. Долларовая система основана на ограничениях и, следовательно, несостоятельности золота как денег, и без золота доллара в его нынешнем виде не существовало бы. Вот краткий обзор истории отношений доллара с золотом:

| 1900 | Закон о золотом стандарте 1900 г. определял золото как единственный металл, в который конвертировался доллар. Доллар конвертировался в золото по $20,67/унция. |

| 1913 | В соответствии с Законом о Федеральном резерве 1913 г. создана Федеральная резервная система (ФРС). |

| 1933 | Президент Рузвельт указом №6102 запретил золотые сбережения, потребовав от граждан обменять золото на доллары по $20,67/унция под угрозой наказания в виде штрафа до $10 000 и/или 5-10 лет тюрьмы. |

| 1934 | Президент Рузвельт подписал Закон о золотом резерве, девальвировав доллар примерно на 40%, до $35 за унцию золота. |

| 1944 | Бреттон-Вудское соглашение формализовало способность иностранных правительств и центральных банков конвертировать золото в доллары (и наоборот) по $35/унция и установило фиксированный обменный курс между долларом и другими валютами. |

| 1971 | Президент Никсон официально положил конец конвертируемости доллара в золото, фактически ликвидировав Бреттон-Вудскую систему. Стоимость доллара изменилась до $38/унция золота. |

| 1973 | Американское правительство изменило цену золота до $42 за унцию. |

| 1976 | В 1976 г. американское правительство окончательно отвязало стоимость доллара от золота. |

В течение XX века доллар превратился из валюты, обеспеченной резервами, в валюту, обеспеченную долгом. Хотя многие постоянно задумываются, почему доллар имеет стоимость после завершения золотой эры, самое распространённое объяснение по-прежнему сводится к тому, что либо это коллективная галлюцинация (т. е. доллар имеет стоимость просто потому, что мы все в это верим), либо это связано с правительством, армией и налогами. Ни одно из этих объяснений не отталкивается от первооснов и не является фундаментальной причиной, почему доллар сохраняет стоимость. Сегодня доллар сохраняет стоимость благодаря долгу и относительной редкости долларов в сравнении с деноминированным в долларах долгом. В долларовом мире всё зависит от кредитной системы. Номинальный ВВП, в сущности, зависит от размеров и роста кредитной системы, а налоги – это производная номинального ВВП. Механизмы финансирования правительства (налоги и дефицит бюджета) зависят от кредитной системы, и именно кредитная система позволяет доллару функционировать в его нынешнем виде.

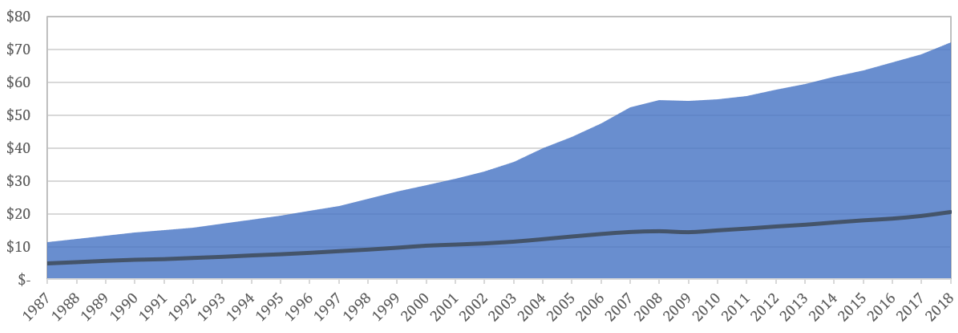

и Номинального ВВП (в триллионах $, тёмная линия)

Источник: Unchained capital

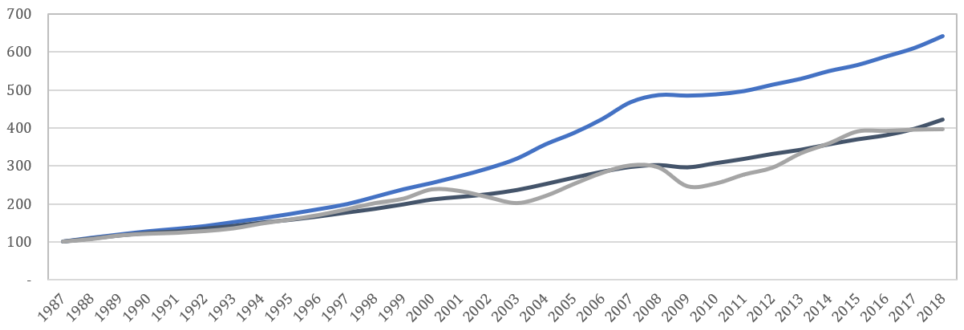

Размеры кредитной системы в несколько раз превосходят номинальный ВВП. Поскольку кредитная система также на несколько порядков больше денежной базы, экономическая активность в значительной степени координируется распределением и ростом кредита. Однако последние три десятилетия рост кредитной системы намного превосходит рост ВВП. Кредитная экспансия движет номинальным ВПП, который, в конечном счёте, диктует номинальный уровень налоговых поступлений.

Номинального ВВП и (фиолетовый)

Налоговых поступлений (серый), в триллионах $.

Источник: Unchained capital

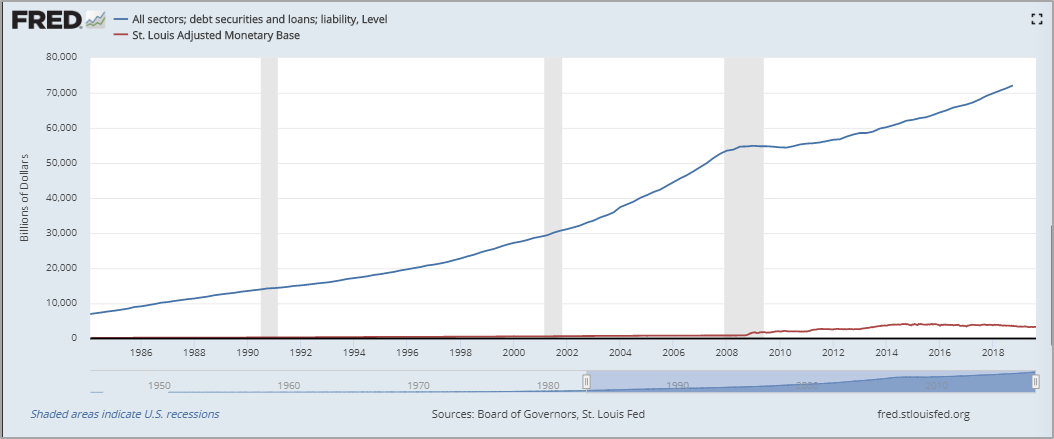

Согласно ФРС (отчёт Z.1), сегодня в американской кредитной системе $73 трлн долга, но в банковской системе только 1,6 трлн реальных долларов. Именно так ФРС управляет относительной стабильностью доллара. Долг создаёт будущий спрос на доллары. На каждый реальный доллар приходится примерно 40 долларов долга. Если вы сегодня берёте долларовый заём, вам нужно будет в будущем приобрести доллары, чтобы его вернуть, и сейчас каждый доллар в банковской системе ссужен 40 раз. Отношение размера кредитной системы к количеству реальных долларов даёт доллару относительную редкость и стабильность. Если кратко, то всем нужны доллары для погашения долларовых кредитов.

Система в целом задолжала больше долларов, чем существует в природе, что создаёт условия очень высокого текущего спроса на доллары. Если потребители не расплачиваются по долгам, у них отнимут дом или машину. Если компания не платит по долгам, её активы перейдут кредиторам посредством процесса банкротства, а акционерный капитал может быть полностью стёрт. Если правительство не платит по долгам, его базовые функции могут быть приостановлены из-за отсутствия финансирования. В большинстве случаев неспособность заполучить доллары для погашения долгов означает лишиться последней рубашки. Долг, в конечном счёте, стимулирует спрос на доллары. Пока доллары редки в сравнении с суммой непогашенных долгов, доллар остаётся относительно стабильным.

Так работает экономика ФРС: стимулирование кредита создаёт источник будущего спроса на валюту. В некотором смысле это напоминает наркоторговлю. Если человек зависим от наркотика, который вы продаёте, он будет каждый раз покупать всё больше. В данном случае наркотик – это долг, который заставляет всех крутиться как белка в долларовом колесе.

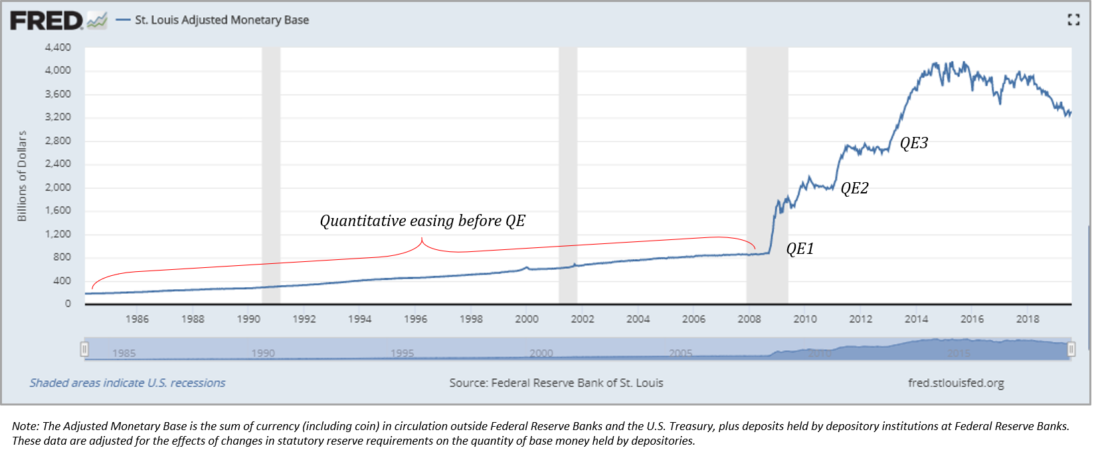

Проблема экономики ФРС (и доллара) в том, что она зависит от функционирования кредитной системы с большим левериджем. И чтобы её поддерживать, ФРС должна увеличивать долларовую базу. Именно в этом суть количественного смягчения. Чтобы поддерживать количество долга в системе, ФРС нужно систематически увеличивать предложение реальных долларов, иначе кредитная система рухнет. Увеличение долларовой базы сначала уменьшает леверидж кредитной системы, но в долгосрочной перспективе оно способствует росту кредита. Ещё одно следствие – постепенная девальвация доллара. Всё это делается преднамеренно. В конечном счёте, доллар обеспечен кредитом, потому что кредит в действительности представляет собой право требования на реальные активы и, следовательно, средства к существованию. Если в будущем не принесёшь доллары – рискуешь лишиться дома, что невероятно мотивирует работать ради долларов.

Именно на связи между долларами и долларовым кредитом держится игра ФРС, и центральные банкиры считают, что она может продолжаться вечно. Создай больше долларов – создай больше долга. Слишком много долга? Создай ещё больше долларов, и т. д. В конечном счёте, в экономике ФРС (или любого центрального банка) валюта – это предохранительный клапан. Поскольку в американской банковской системе лишь $1,6 трлн реальных долларов при $73 трлн долга, для поддержки долга в систему нужно будет добавить ещё больше долларов. Именно редкость долларов в сравнении со спросом на них даёт доллару его стоимость. И ничего больше. Ничем другим доллар не обеспечен. И хотя динамика кредитной системы создаёт относительную редкость доллара, его абсолютная редкость становится всё меньше.

Слишком много долга → Создай больше денег → Больше долга → Слишком много долга

Источник: Федеральный Резервный Банк Сент-Льюиса

Как и в случае любого денежного актива, доллар обеспечен редкостью, однако доллар редкий только относительно суммы существующего долларового долга. И теперь у него появился реальный конкурент в лице биткойна. Долларовая система с её отсутствием неотъемлемых денежных свойств резко контрастирует с изначальными и развивающимся денежными свойствами биткойна. Редкость доллара относительна; редкость биткойна – абсолютна. Долларовая система основана на доверии; биткойн – нет. Предложением доллара управляет центральный банк, тогда как предложением биткойна управляет консенсус рыночных участников. Предложение доллара всегда будет привязано к размерам кредитной системы, тогда как предложение биткойна с кредитом никак не связано. И издержки на создание долларов близки к нулю, тогда как издержки на создание биткойнов ощутимы и постоянно растут. В конечном счёте, денежные свойства биткойна совершенствуются и всё меньше уязвимы к манипуляции, тогда как доллар по своей природе всё больше подвержен манипуляции.

Деньги и цифровая редкость

При оценке биткойна как денег наибольшую психологическую трудность представляет его цифровая природа. Биткойн неосязаем, что не сразу поддаётся осмыслению. Как нечто полностью цифровое может быть деньгами? Хотя доллар преимущественно цифровой, он для многих по-прежнему более осязаем, чем биткойн. Тогда как цифровой доллар произошёл от своего бумажного предшественника и физические доллары всё ещё обращаются, биткойн изначально цифровой. В случае доллара есть физический образ, позволяющий нам ассоциировать его с осязаемым миром, тогда как в случае биткойна такового нет. Хотя биткойн обладает намного более надёжными денежными свойствами, чем доллар, доллар всегда был деньгами (для большинства из нас), и, как следствие, его цифровая версия более интуитивно понятна. Несмотря на то что доллар имеет продолжительную историю использования в качестве денег и его цифровая версия может казаться более осязаемой, биткойн представляет конечную редкость. Предложение доллара, с другой стороны, неограниченно.

При оценке биткойна как денег наибольшую психологическую трудность представляет его цифровая природа. Биткойн неосязаем, что не сразу поддаётся осмыслению. Как нечто полностью цифровое может быть деньгами? Хотя доллар преимущественно цифровой, он для многих по-прежнему более осязаем, чем биткойн. Тогда как цифровой доллар произошёл от своего бумажного предшественника и физические доллары всё ещё обращаются, биткойн изначально цифровой. В случае доллара есть физический образ, позволяющий нам ассоциировать его с осязаемым миром, тогда как в случае биткойна такового нет. Хотя биткойн обладает намного более надёжными денежными свойствами, чем доллар, доллар всегда был деньгами (для большинства из нас), и, как следствие, его цифровая версия более интуитивно понятна. Несмотря на то что доллар имеет продолжительную историю использования в качестве денег и его цифровая версия может казаться более осязаемой, биткойн представляет конечную редкость. Предложение доллара, с другой стороны, неограниченно.

Не забывайте, что доллар не имеет никаких собственных денежных свойств. На своём пути к статусу глобальной резервной валюты он отталкивался от денежных свойств золота, но у доллара самого по себе нет уникальных свойств, которые делали бы его стабильной формой денег, кроме его относительной редкости в рамках связанной с кредитом денежной системы. При оценке биткойна первый принципиальный вопрос, который нужно рассмотреть: может ли нечто цифровое разделять важнейшие свойства, благодаря которым золото стало средством сбережения (и разновидностью денег). Стало ли золото деньгами, потому что оно физическое или благодаря каким-то другим свойствам? Почему среди всех физических объектов именно золото? Золото стало деньгами не потому, что оно физическое, а благодаря уникальному сочетанию качеств. Прежде всего, золото редкое, взаимозаменяемое и очень долговечное. Хотя золото обладает многими свойствами, делающими его лучше всех предшествовавших ему денег, его главным изъяном была трудность транспортировки и уязвимость к централизации, и именно поэтому вместе с ним стал использоваться доллар.

«В качестве мысленного эксперимента представьте себе металл, такой же редкий, как золото, но со следующими свойствами: скучный серый цвет, плохо проводит электричество, не слишком выносливый и в то же время не очень ковкий и пластичный, не пригодный для каких-либо практичных или декоративных целей, но при этом имеет одно особое, волшебное качество – может перемещаться по коммуникационным каналам». – Сатоши Накамото (27 августа 2010 г.)

Биткойн обладает теми же денежными свойствами, которые позволили золоту стать денежным средством, но также решает недостатки золота. Тогда как золото относительно редкое, биткойн обладает конечной редкостью. Оба взаимозаменяемы и очень долговечны, но подлинность золота проверить сложно, а биткойна – легко. Золото трудно перемещать, и оно сильно централизовано. Биткойн легко перемещать, и он в значительной степени децентрализован. В сущности, биткойн сочетает желательные характеристики физического золота и цифрового доллара, но не имеет их критических недостатков. При оценке денежных средств фундаментальное значение имеют первоосновы. Проигнорируйте выводы или заключения и прежде всего спросите себя: если биткойн действительно редкий и конечный, несмотря на то что он цифровой, может ли это служить эффективным показателем стоимости и делать его средством сбережения? Достаточно ли веское свойство редкость, чтобы биткойн стал деньгами, несмотря на свою цифровую природу?

Деньги могут быть неосязаемыми, но если они полезны в торговле, то на них будет спрос. Деньги – это инструмент, с помощью которого мы определяем относительную стоимость более распространённых потребительских и капитальных благ. Это товар, координирующий всю экономическую активность. Абсолютное количество денег не столь важно, сколько то, что они редкие и измеримые. Редкость – важнейшее свойство денег. Если предложение измерительной единицы постоянно и непредсказуемо меняется, очень сложно измерить стоимость товаров относительно неё, и именно поэтому редкость сама по себе невероятно ценное свойство. Хотя стоимость измерительной единицы относительно товаров и услуг может колебаться, стабильность предложения денег уменьшает количество шума в ценовых сигналах.

Деньги могут быть неосязаемыми, но если они полезны в торговле, то на них будет спрос. Деньги – это инструмент, с помощью которого мы определяем относительную стоимость более распространённых потребительских и капитальных благ. Это товар, координирующий всю экономическую активность. Абсолютное количество денег не столь важно, сколько то, что они редкие и измеримые. Редкость – важнейшее свойство денег. Если предложение измерительной единицы постоянно и непредсказуемо меняется, очень сложно измерить стоимость товаров относительно неё, и именно поэтому редкость сама по себе невероятно ценное свойство. Хотя стоимость измерительной единицы относительно товаров и услуг может колебаться, стабильность предложения денег уменьшает количество шума в ценовых сигналах.

Несмотря на свою цифровую природу, биткойн запрограммирован так, чтобы быть абсолютно редким, и поэтому он может стать эффективной формой денег (и мерой стоимости). Будет создан лишь 21 млн биткойнов, и это очень небольшое число как в относительном, так и в абсолютном смысле. ФРС может одним нажатием кнопки создать $100 млрд. Это примерно по $5000 на каждый биткойн, который когда-либо будет существовать.

Дабы предоставить более широкий контекст: ФРС, Банк Японии и Европейский центральный банк со времени последнего финансового кризиса вместе создали новых денег на $10 трлн, или примерно $500 000 на один биткойн. И доллар, и евро, и иена, и биткойн – цифровые, но биткойн среди них единственный ощутимо редкий и изначально обладающий денежными свойствами.

Но недостаточно просто утверждать, что биткойн конечно редкий, и никто не должен просто принимать это как данность. Важно понять, как и почему это так. Почему не может быть создано больше, чем 21 млн биткойнов, и почему его нельзя скопировать? Почему биткойн безопасен, и почему им невозможно манипулировать? Хотя функционировать с надёжно фиксированным предложением биткойну позволяет сочетание многих компонентов, в сети Биткойна есть три ключевых столпа безопасности, которые переплетены друг с другом и подкреплены экономическими стимулами собственно валюты:

- сетевой консенсус и полные узлы обеспечивают соблюдение общих правил управления;

- майнинг и доказательство выполнения работы (PoW) отвечают за подтверждение истории транзакции и дают безопасности биткойна физическое основание;

- приватные ключи защищают измерительную единицу и обеспечивают независимость владения от подтверждения.

Что делает Биткойн безопасным

Cетевой консенсус и полные узлы

21 млн – это не просто число, гарантируемое программным обеспечением. Фиксированное предложение биткойна управляется консенсусным механизмом, и все участники рынка имеют экономический стимул, чтобы выполнять правила сети Биткойна. Хотя теоретически консенсус сети Биткойна может увеличить предложение до более чем 21 млн, для этого подавляющее большинство пользователей должны согласиться обесценить свою валюту. На практике глобальная и децентрализованная сеть рациональных экономических участников добровольной валютной системы не станет формировать консенсус по обесцениванию валюты, которую они все независимо и добровольно решили использовать как средство сбережения. Такова реальность, поддерживающая экономические стимулы, техническую архитектуру и сетевой эффект Биткойна.

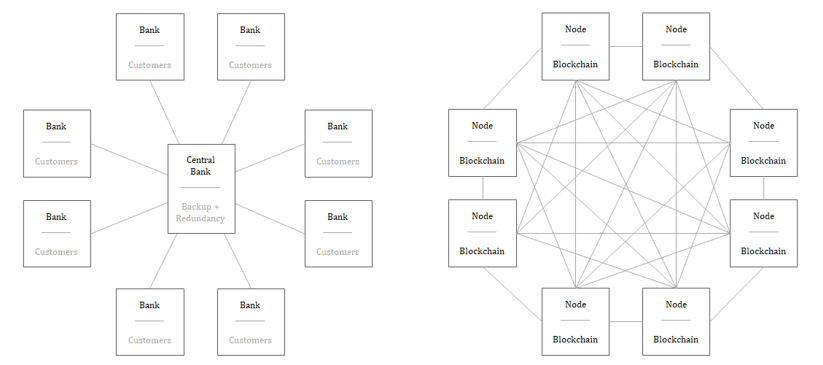

Полный узел Биткойна – это компьютер или сервер, хранящий полную версию блокчейна Биткойна. Полные узлы независимо составляют версию блокчейна на основе общего набора консенсусных правил. Хотя полный узел имеют не все, кто держит биткойны, это доступно всем, и каждый узел проверяет все транзакции и блоки. Каждый, кто поддерживает полный узел, имеет доступ к сети Биткойна и может транслировать транзакции (или блоки), не нуждаясь в разрешениях. Узлы не должны доверять другим узлам. Каждый узел независимо проверяет полную историю транзакций Биткойна на основе общего набора правил, что позволяет сети приходить к согласованной и точной версии истории без необходимости в доверии.

Источник: Unchained Capital

С помощью такого механизма сеть Биткойна устраняет потребность доверять централизованной третьей стороне и укрепляет надёжность фиксированного предложения. Все узлы хранят историю всех транзакций, что позволяет каждому узлу определить действительность любой будущей транзакции. В общей сложности Биткойн представляет собой самую безопасную вычислительную сеть в мире, потому что доступ к нему имеют все и никто не должен никому доверять. Сеть децентрализована и не имеет единой точки отказа. Все узлы действуют как система сдержек и противовесов для остальной сети, и без центрального источника истины сеть устойчива к атакам и искажению. В любом узле может случиться сбой или искажение, но остальная сеть останется нетронутой. Чем больше узлов, тем более децентрализован Биткойн и тем сложнее исказить или цензурировать сеть.

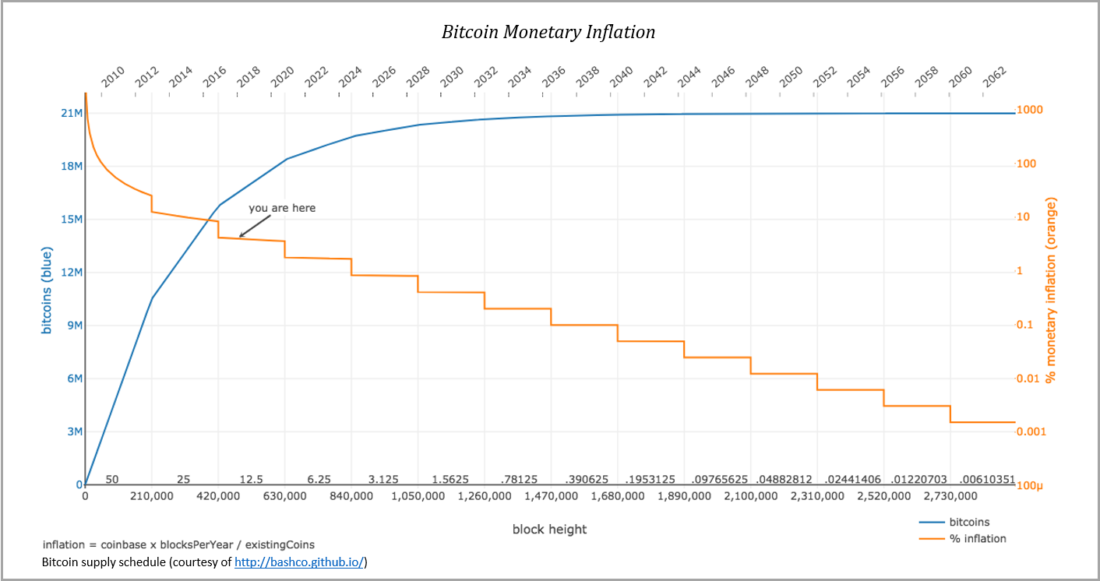

Каждый полный узел обеспечивает выполнение консенсусных правил сети, критическим элементом которых является фиксированное предложение. Каждый блок включает эмиссию заданного числа биткойнов, а каждая транзакция, чтобы быть действительной, должна происходить от предшествующего действительного блока. Каждые 210 000 блоков количество биткойнов, эмитируемых в каждом действительном блоке, уменьшается в два раза, пока в конечном итоге примерно к 2140 г. не достигнет нуля. Таким образом, расписание предложения имеет асимптотический, ограниченный характер. Поскольку каждый узел независимо проверяет каждую транзакцию и каждый блок, сеть коллективно гарантирует фиксированное предложение 21 млн. Если какой-нибудь узел транслирует недействительную транзакцию или блок, остальная сеть отклонит их и этот узел выпадет из консенсуса. В сущности, любой узел может попытаться создать избыточные биткойны, но все другие узлы заинтересованы, чтобы предложение биткойна соответствовало предварительно заданному лимиту, иначе валюта будет произвольно обесцениваться непосредственно за счёт остальной сети.

Источник: bashco.github.io

Также любой участник сети либо посторонний может скопировать ПО Биткойна, чтобы создать его новую версию, но узлы, работающие в сети Биткойна, будут считать любые единицы, созданные такой копией, недействительными. Никто не будет принимать такую валюту как биткойн. Каждый узел Биткойна независимо проверяет, является ли та иная единица биткойном, и любая копия будет недействительной, так как она не происходит от предыдущего действительного блока Биткойна. Это было бы всё равно что пытаться выдать деньги из игры «Монополия» за доллары. Как бы вам этого ни хотелось, никто не примет такую копию как биткойн, и она не будет обладать свойствами сети Биткойна. Наличие полного узла позволяет мгновенно проверить, действителен ли биткойн, и любая копия биткойна сразу же будет определена как подделка. Консенсус узлов определяет действительное состояние сети в закрытой системе; всё, что происходит за её пределами, всё равно что никогда не случалось.

Майнинг и доказательство выполнения работы (PoW)

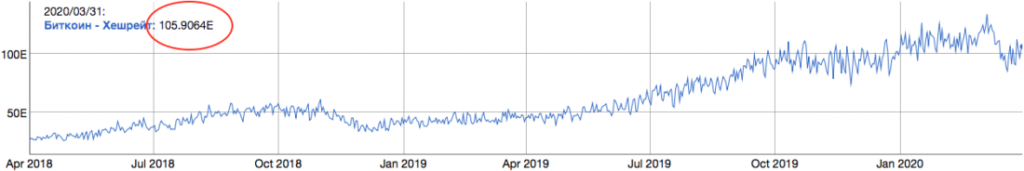

В рамках консенсусного механизма некоторые узлы (называемые майнерами) выполняют функцию доказательства выполнения работы, добавляя новые блоки Биткойна в блокчейн. Эта функция проверяет полную историю транзакций и подтверждает текущие транзакции. Процесс майнинга даёт безопасности Биткойна физическое основание. Для создания блоков майнерам приходится выполнять триллионы криптографических вычислений, требующих траты существенных энергетических ресурсов. Когда блок найден, он предлагается остальной сети для подтверждения. Все узлы (включая других майнеров) проверяют, действителен ли блок на основании общего набора сетевых консенсусных правил, о которых говорилось выше. Если какая-нибудь транзакция в блоке недействительна, то недействителен и весь блок. Также если предложенный блок не основан на последнем действительном блоке (т. е. самой длинной версии блокчейна), то этот блок недействителен.

При 105,9 экзахеш/с сеть Биткойна потребляет примерно 9 ГВт электричества, или ~$11 млн в день (~$4 млрд в год) при себестоимости 5 центов за 1 кВт⋅час (грубая оценка). Новый блок создаётся примерно каждые 10 минут, что соответствует примерно 144 блокам в день. Создание каждого блока обходится сети в целом примерно в $75 000, а вознаграждение за блок (12,5 новых биткойнов, не считая комиссии с транзакций) при цене биткойна $8000 составляет примерно $100 000. Чем больше издержки на поиск блока, тем дороже обойдётся атака на сеть. Издержки на поиск блока – это осязаемые ресурсы, требуемые для записи в реестр транзакций Биткойна. По мере роста сеть становится более фрагментированной, и общая сумма компенсаций майнерам увеличивается. С точки зрения теории игр, чем больше конкуренция и чем выше альтернативные издержки, тем меньше вероятность сговора, так как работу майнеров проверяют все сетевые узлы, постоянно выступая системой сдержек и противовесов.

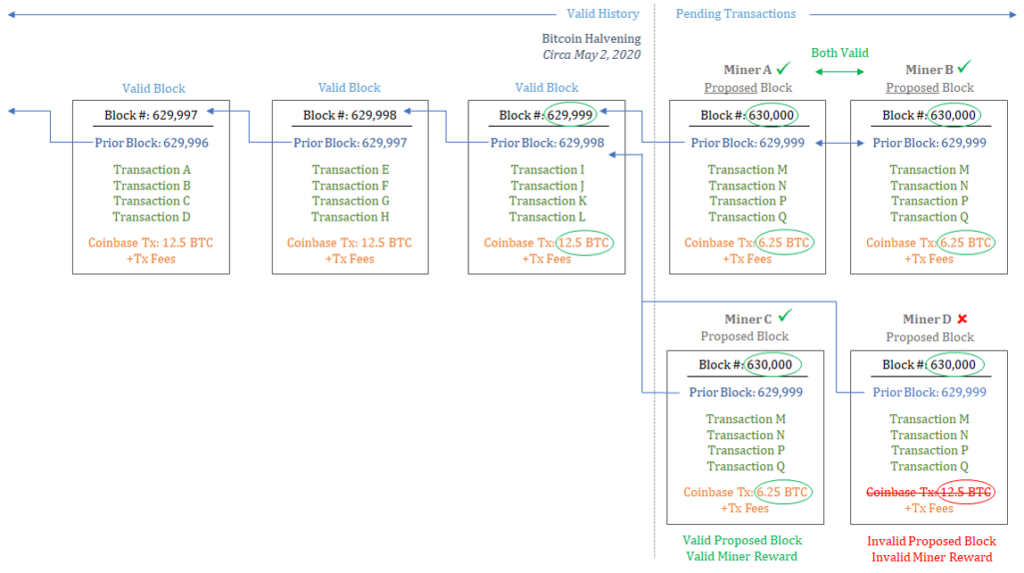

Вспомните также, что с каждым действительным блоком эмитируется определённое количество биткойнов (до достижения 21 млн). Биткойны, эмитируемые с каждым блоком, и сетевые транзакционные комиссии составляют компенсацию майнерам за выполнение функции доказательства выполнения работы. Майнеры получают оплату в биткойнах за обеспечение безопасности сети. При создании предлагаемого блока майнеры включают в него выпуск определённого количества биткойнов в качестве компенсации за расходование на обеспечение безопасности сети реальных, осязаемых ресурсов. Если майнер включит сумму биткойнов, не согласующуюся с предварительно заданным расписанием предложения, то остальная сеть отклонит блок как недействительный. В рамках обеспечения безопасности, чтобы получать компенсацию, майнеры должны проверять и гарантировать фиксированное предложение. Майнеры рискуют собственной шкурой в виде капитальных издержек (и расхода энергии), и недействительный блок остаётся без вознаграждения.

Действительное вознаграждение, выплачиваемое майнерам, уменьшается в два раза каждые 210 000 блоков, причём следующее «уполовинивание» запланировано на блоке 630 000 (примерно в мае 2020 г.).

Тогда вознаграждение сократится с 12,5 до 6,25 биткойна за блок. Если впоследствии кто-то из майнеров включит недействительное вознаграждение (отличное от 6,25 биткойна), остальная сеть отклонит такой блок. Уполовинивание важно не только потому, что сокращается количество новых эмитируемых биткойнов, но также потому, что оно показывает, что экономические стимулы сети продолжают эффективно координировать и гарантировать фиксированное предложение валюты на полностью децентрализованной основе. Если кто-то из майнеров попытается схитрить, остальная сеть его максимально накажет. Такое поведение координируется исключительно экономическими стимулами сети. То, что это происходит на децентрализованной основе, без какого-либо центрального органа, усиливает безопасность сети.

Поскольку майнинг децентрализован и все майнеры постоянно конкурируют друг с другом, вступать в сговор для майнеров непрактично. Кроме того, работу майнеров проверяют все узлы, мгновенно и практически без затрат, что создаёт очень мощные сдержки и противовесы, отделённые от функции майнинга как таковой. Создавать блоки дорого, но проверять – легко. Это фундаментальное различие между биткойном и денежными системами, с которыми он конкурирует, будь то золото или доллар. И компенсации майнерам за обеспечение безопасности сети и фиксированного предложения выплачиваются исключительно в биткойне. Экономические стимулы валюты (компенсации) настолько сильны, и наказания одновременно настолько строги и настолько легко осуществимы, что майнеры максимально мотивированы сотрудничать и выполнять действительную работу. Благодаря осязаемым издержкам на процесс майнинга, включению расписания предложения в процесс подтверждения (при участии всех узлов) и отделению функции майнинга от владения, сеть в целом надёжно и постоянно гарантирует фиксированное предложение валюты (21 млн) без необходимости в доверии и с возможностью достигать консенсуса на децентрализованной основе.

Приватные ключи и равные права

Тогда как майнеры создают и предлагают блоки, а узлы проверяют выполненную ими работу, приватные ключи контролируют доступ собственно к единицам стоимости. Приватные ключи контролируют права на 21 млн биткойнов (пока намайнено только 18,3 млн). В Биткойне нет личных данных; Биткойн ничего не знает о внешнем мире. Сеть Биткойна проверяет подписи и ключи. И это всё. Только тот, кто контролирует приватный ключ, может создать действительную транзакцию Биткойна с помощью действительной подписи. Действительные транзакции включаются в блоки, создаваемые майнерами и проверяемые каждым узлом, но действительные транзакции могут проводить только те, кто владеет приватными ключами.

Когда транслируется действительная транзакция, биткойны расходуются (пересылаются) на определённый публичный адрес. Публичные адреса основаны на публичных ключах, которые основаны на приватных ключах. Публичные ключи и публичные адреса можно вычислить с помощью приватного ключа, но приватный ключ невозможно вычислить с помощью публичного ключа или публичного адреса. Это односторонняя функция, защищённая сильной криптографией. Публичными ключами и публичными адресами можно делиться, ничего не раскрывая о приватных ключах. Когда биткойны пересылаются на публичный адрес, они фактически запираются в сейфе, и чтобы открыть этот сейф и потратить биткойны, нужно предоставить действительную подпись с помощью соответствующего приватного ключа (каждому публичному ключу и публичному адресу соответствует уникальный приватный ключ). Владелец приватного ключа предоставляет уникальную подпись, не раскрывая секрета. Остальная сеть может убедиться, что держатель приватного ключа предоставил действительную подпись, не зная никаких подробностей о самом приватном ключе. Пары публичных и приватных ключей – это основа Биткойна. И, в конечном счёте, именно приватные ключи контролируют права доступа к экономической стоимости сети.

Не имеет значения, есть ли у вас одна десятая биткойна или десять тысяч биткойнов. Каждая единица защищается и проверяется с помощью одного и того же механизма и одних и тех же правил. У всех равные права. Независимо от экономической стоимости, каждый биткойн (и адрес) рассматривается в сети Биткойна одинаково. Если предоставлена действительная подпись, то транзакция действительна и будет добавлена в блокчейн (при условии уплаты комиссии). Если предоставлена недействительная подпись, сеть отклонит транзакцию. Не имеет значения, несколько могуществен или слаб конкретный участник. Биткойн аполитичен. Он лишь проверяет ключи и подписи. Тот, у кого больше биткойнов, может заплатить более высокую комиссию, чтобы повысить приоритет транзакции, но все транзакции подтверждаются на основе одного и того же набора консенсусных правил. Майнеры определяют приоритет транзакции исходя исключительно из стоимости и выгоды. Если транзакции одинаково ценные, то приоритет будет зависеть от временной последовательности. Но важно, что функция майнинга, подтверждающая транзакции, отделена от владения. Биткойн – не демократия. Владение контролируется ключами, и каждая транзакция Биткойна подтверждается исходя одних и тех же сетевых критериев. Она либо действительна, либо нет. И каждый биткойн, чтобы быть действительным, должен происходить из блока, согласующегося с расписанием предложения 21 млн.

Именно поэтому в Биткойне так важно, чтобы пользователи контролировали ключи. Биткойны чрезвычайно редки, и перевод каждого биткойна контролируют приватные ключи. Существует поговорка: не твои ключи – не твои биткойны. Если ваши ключи контролирует третья сторона, такая как банк, то она контролирует ваш доступ к сети Биткойна и запросто может его ограничить или конфисковать ваши средства. Хотя многие предпочитают доверять посредникам, модель безопасности Биткойна уникальна: каждый может не только контролировать свои приватные ключи, но также пользоваться сетью без необходимости получать разрешения и переводить средства кому угодно в любую точку мира. Это возможно, только если пользователь контролирует приватный ключ. Контроль пользователей над приватными ключами децентрализует контроль над экономической стоимостью сети, что повышает безопасность сети. Чем более распределён доступ к сети, тем сложнее исказить или захватить сеть. Кроме того, когда пользователь держит приватный ключ, ограничить ему доступ или конфисковать его средства чрезвычайно сложно. Каждый биткойн в обращении защищён приватным ключом. Майнеры и узлы гарантируют, что будет существовать лишь 21 млн биткойнов, но контролируют и защищают существующие биткойны приватные ключи их владельцев.

Биткойн в перспективе

Итак, предложение биткойна управляется сетевым консенсусным механизмом, а майнеры выполняют функцию доказательства выполнения работы, дающую безопасности Биткойна физическое основание. В рамках функции безопасности майнеры получают оплату в биткойнах за создание блоков, которые проверяют историю и подтверждают текущие транзакции. Если майнер попытается начислить себе сумму, не согласующуюся с фиксированным предложением биткойна, остальная сеть отклонит его работу как недействительную. Предложение валюты интегрировано в модель безопасности Биткойна, и для того чтобы майнеры получали компенсацию, нужно тратить реальные энергетические ресурсы. Тем не менее работу всех майнеров проверяет каждый узел сети, так что никто не может схитрить без реального риска наказания. Консенсусный механизм и процесс проверки Биткойна, в конечном счёте, управляют переводом прав собственности в сети, однако права собственности контролируются и защищаются приватными ключами, принадлежащими пользователям сети.

Отложите в сторону предубеждения о том, что такое деньги, и представьте себе валютную систему с гарантировано редким и фиксированным предложением. Любой может присоединиться к сети без необходимости в разрешении и пересылать транзакции кому угодно в любую точку мира. Любой также может легко и независимо проверять предложение валюты и права собственности в сети. Представьте себе глобальную экономику, где миллиарды людей, разбросанных по всему миру, могут проводить транзакции в единой децентрализованной сети и прийти к одинаковому консенсусу касаемо прав собственности в сети без координирования каким-либо центральным органом. Насколько ценной будет такая сеть? Биткойн ценен, потому что конечен, и конечен, потому что ценен. Экономические стимулы и модель управления сети усиливают друг друга. Общее следствие – децентрализованная, не требующая доверия глобальная денежная система с фиксированным предложением, доступная каждому.

Поскольку биткойн обладает изначальными и развивающимися денежными свойствами, он отличается от всех других цифровых денег. Тогда как предложение биткойна остаётся фиксированным и конечно редким, центральные банки вынуждены расширять денежную базу, чтобы поддерживать свою старую систему. Биткойн будет становиться всё более и более привлекательным, по мере того, как всё большее количество участников рынка будут понимать, что будущее количественное смягчение – это не просто инструмент центральных банков, но необходимая функция для поддержания худшей альтернативы. До биткойна все были вынуждены по умолчанию использовать эту систему. Теперь же биткойн предлагает действенную альтернативу. Каждый раз, когда ФРС будет снова запускать количественное смягчение, чтобы поддержать кредитную систему, всё больше людей будут понимать, что денежные свойства биткойна намного лучше, чем у старых систем, будь то доллар, евро или иена. Что лучше – А или Б? Время покажет. В глобальной денежной конкуренции биткойну присущи денежные качества, недостающие фиатной денежной системе. В конечном счёте, биткойн обеспечен тем же, что и любые деньги: надёжностью своих денежных свойств.